Ora è ufficiale: il taglio dell’Irpef avvantaggia di più i redditi medio-alti

8 min letturaIl 29 dicembre, con un voto di fiducia, la Camera ha dato di fatto il via libera definitivo al disegno di legge di Bilancio per il 2022, approvato dal Senato una settimana fa. Tra le altre cose, la revisione dell’Irpef, ossia l’imposta sui redditi delle persone fisiche, è stato uno dei provvedimenti in manovra che negli ultimi due mesi ha agitato di più il dibattito politico italiano.

Il 22 dicembre, nella consueta conferenza stampa di fine anno, il presidente del Consiglio Mario Draghi ha dichiarato che «i principali beneficiari della riforma fiscale sono i lavoratori e i pensionati a reddito medio-basso». In realtà analisi indipendenti, come quella dell’Ufficio parlamentare di bilancio (organismo che vigila sulla spesa pubblica), hanno mostrato che proprio i contribuenti nelle fasce di reddito medio-alte saranno quelli che avranno i benefici maggiori in valori assoluti.

Numeri alla mano, vediamo come si è arrivati al provvedimento definitivo deciso dal governo, che cosa c’è scritto in manovra e chi guadagnerà davvero di più dal taglio delle tasse.

Un riassunto delle puntate precedenti

Il disegno di legge di Bilancio per il prossimo anno è stato approvato in prima battuta dal Consiglio dei ministri il 28 ottobre ed è stato presentato in Senato soltanto l’11 novembre, in notevole ritardo rispetto alla scadenza del 20 ottobre stabilita dalle regole di bilancio.

«Per ridurre il cuneo fiscale e l’Irap è previsto un intervento da complessivi 8 miliardi di euro», recitava un comunicato stampa del governo di fine ottobre, facendo riferimento alla riduzione della differenza tra lo stipendio lordo pagato ai lavoratori e quello netto che percepiscono in busta paga (il cosiddetto “cuneo fiscale”). Sin da subito l’obiettivo del governo è stato quello di destinare la maggior parte degli 8 miliardi di euro stanziati alla riduzione dell’Irpef, l’imposta che i contribuenti italiani devono versare sui loro redditi annuali, provenienti da fonti diverse, come quelle da lavoratore dipendente, autonomo o da pensionato. Il resto delle risorse andava invece destinato al taglio dell’Irap, un’imposta che devono pagare le imprese e alcune categorie di professionisti.

Tra fine ottobre e inizio novembre, quello che mancava ancora erano le modalità con cui dovesse essere ridotta l’Irpef, come dimostra anche l’articolo 2 del disegno di legge presentato al Senato, piuttosto vago sul tema.

Il 25 novembre, in un incontro presso il Ministero dell’Economia e delle Finanza, i partiti di maggioranza che sostengono il governo Draghi hanno poi trovato un accordo politico su come ridurre l’Irpef a partire dal prossimo anno. L’intesa puntava alla riduzione, da cinque a quattro, del numero delle aliquote Irpef, ossia le percentuali che applicate alle varie fasce di reddito determinano l’imposta da pagare.

Ma da quella data in poi le trattative non si sono fermate: da un lato sono continuate per decidere altri aspetti più specifici della revisione di Irpef e Irap; dall’altro lato sono proseguite per risolvere altre questioni sulla manovra finanziaria, dal rinnovo del Superbonus 110 per cento (l’incentivo fiscale per l’efficientamento energetico degli edifici) alle misure contro i rincari delle bollette. Si è così arrivati al 17 dicembre, quando il governo ha presentato in Senato il testo del cosiddetto “maxiemendamento”, che raccoglieva tutte le modifiche da inserire nel disegno di legge di Bilancio, poi votato con la fiducia da Palazzo Madama, ignorando di fatto quasi tutte le modifiche avanzate dai senatori, di maggioranza e opposizione. La stessa Camera si è trovata di fatto a dover approvare il testo a scatola chiusa, senza poter contribuire a migliorarlo.

Che cosa c’è scritto in legge di Bilancio

La riduzione dell’Irpef è regolamentata dai commi 2, 3 e 4 dell’articolo 1 della manovra. Se districarsi tra i vari rimandi normativi del testo di legge sembra un compito piuttosto arduo, è utile fare riferimento a un dossier della Camera, che raccoglie le novità principali introdotte in tema di riduzione delle imposte.

Partiamo innanzitutto dall’attuale struttura delle aliquote Irpef, che devono determinare la natura progressiva dell’imposta. Detta altrimenti, chi ha redditi più alti, deve pagare più imposte, con aliquote crescenti. Ad oggi i redditi fino a 15 mila euro lordi sono soggetti a un’aliquota del 23 per cento; quelli tra 15 mila e 28 mila euro hanno un’aliquota del 27 per cento; quelli tra 28 mila e 55 mila hanno un’aliquota del 38 per cento; quelli tra 55 mila e 75 mila hanno un’aliquota del 41 per cento; e quelli oltre i 75 mila euro hanno un’aliquota del 43 per cento.

Con la nuova legge di Bilancio, queste cinque aliquote diventano quattro: per i reddito fino a 15 mila euro rimane in vigore l’aliquota del 23 per cento; tra i 15 mila e i 28 mila euro l’aliquota si abbassa al 25 per cento; tra i 28 mila e i 50 mila euro ci sarà un’unica aliquota del 35 per cento; e oltre i 50 mila euro l’aliquota sarà invece del 43 per cento.

In manovra vengono anche rimodulate le soglie delle detrazioni dei lavoratori dipendenti, dei pensionati e dei lavoratori autonomi, ossia quei valori che permettono di ridurre la base di reddito su cui è calcolata l’Irpef.

A cambiare è anche il cosiddetto “bonus Renzi”. Nel 2014 questo bonus era stato introdotto, con un valore di 80 euro al mese, per i redditi da lavoratore dipendente fino ai 26 mila euro. L’anno scorso, con il secondo governo Conte, è stato aumentato a 100 euro ed esteso gradualmente fino ai redditi entro i 40 mila euro. Semplificando un po’, il bonus di fatto rimarrà in vigore per i redditi fino ai 15 mila euro, mentre resterà solo in parte per quelli fino ai 28 mila euro, azzerandosi progressivamente per i redditi fino a 50 mila euro.

Infine, soltanto per il 2022, il comma 121 dell’articolo 1 della manovra riduce dello 0,8 per cento i contributi previdenziali dei lavoratori dipendenti con un reddito annuo fino ai 35 mila euro. Questa novità è arrivata all’inizio di dicembre come tentativo da parte del governo di mediare con i sindacati, tra i più critici verso la manovra finanziaria.

Una volta nota la genesi e il contenuto della revisione dell’Irpef, cerchiamo di capire chi ne beneficerà maggiormente.

Chi beneficia di più dal taglio dell’Irpef

Da fine novembre in poi sui giornali e in tv si sono lette molte simulazioni che hanno cercato di quantificare quali fasce di reddito avrebbero giovato di più della revisione dell’Irpef contenuta nella legge di Bilancio. Si trattava molto spesso di stime da prendere con la dovuta cautela, vista l’assenza ancora di punti ufficiali sulle intenzioni del governo.

Lo scorso 20 dicembre è stata pubblicata una nuova previsione, realizzata dall’Ufficio parlamentare di bilancio, che in una nota di 13 pagine ha provato a quantificare gli effetti della riduzione delle aliquote Irpef, degli scaglioni di reddito e delle detrazioni, per i lavoratori dipendenti e autonomi e per i pensionati.

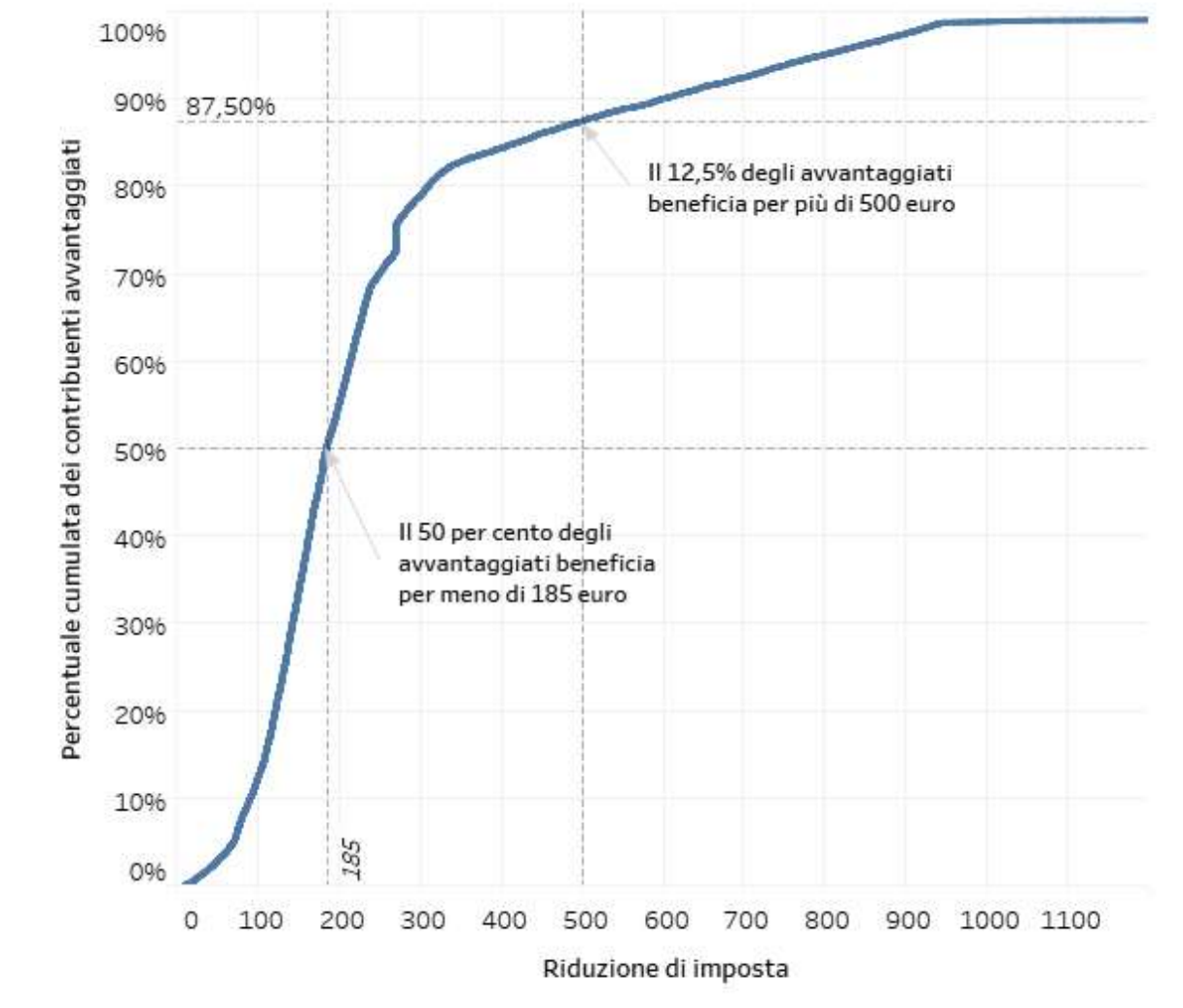

Secondo le stime fatte dall’Upb – anch’esse da prendere con il dovuto margine di incertezza – le novità in legge di Bilancio comporteranno in media una riduzione del prelievo fiscale di 264 euro per circa 27,8 milioni di contribuenti, pari a circa due terzi del totale. «Per circa la metà di essi il beneficio è inferiore a 185 euro, mentre un contribuente su 8 (il 12,5 per cento) beneficia per più di 500 euro», ha sottolineato l’Upb nella sua nota (Grafico 1). Quali sono gli scaglioni di reddito che beneficeranno di più di questo “taglio”?

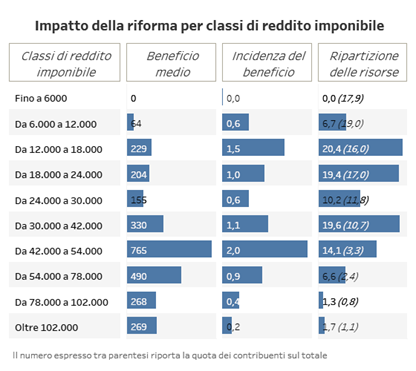

In base alle simulazioni dell’Upb, «la riduzione di imposta in valore assoluto è maggiore nelle classi di reddito medio-alte». I contribuenti con un reddito imponibile tra i 42 mila e i 54 mila euro (dunque tra i 3.500 e i 4.500 euro mensili) avranno un beneficio medio di circa 765 euro l’anno, con una riduzione di imposta «comunque maggiore di 500 euro». Per le classi di reddito più elevate la riduzione media dell’Irpef cala progressivamente fino a circa 270 euro.

Per i redditi tra 30 mila e 42 mila euro (dunque tra i 2.500 e i 3.500 euro mensili) il beneficio medio dalla revisione dell’Irpef sarà intorno ai 330 euro. Visto l’incremento delle detrazioni, per i contribuenti con un reddito tra i 12 mila e i 18 mila euro (dunque tra i mille e 1.500 euro di reddito mensili) il risparmio sarà di 204 euro, più alto dei 155 euro per le due fasce di reddito immediatamente superiori.

Come mostra il Grafico 2, la fascia tra i 42 mila e i 54 mila euro è quella che consegue «anche il beneficio massimo in termini relativi», con un’incidenza della riduzione del 2 per cento sul reddito.

Tra i lavoratori dipendenti, la categoria dei “dirigenti” è quella che avrà il taglio delle imposte più sostanzioso (in media circa 358 euro), seguita da quella degli “impiegati” (266 euro) e quella degli “operai” (162 euro).

Contrari e favorevoli

Semplificando un po’, questi numeri possono essere letti in due modi da un punto di vista politico.

Da un lato, la revisione decisa dal governo e dalla maggioranza che lo sostiene può essere criticata – come fatto, tra gli altri, dai sindacati – perché in un momento economico difficile come quello generato dalla pandemia si è deciso che i benefici maggiori della revisione dell’Irpef andranno ai singoli contribuenti che si trovano nelle fasce di reddito medio-alte, e non a quelli più bassi.

Leggi anche >> Sciopero generale Cgil e Uil: ma davvero è così sorprendente?

Dall’altro lato, c’è chi sostiene che la revisione dell’Irpef vada comunque a risolvere uno degli aspetti attualmente più critici del modo in cui è strutturata questa imposta. Lo scorso giugno la commissione parlamentare incaricata di proporre una possibile riforma del sistema fiscale ha infatti evidenziato come la progressività dell’Irpef aumenti troppo marcatamente e in maniera non uniforme per i redditi tra i 28 mila e i 55 mila euro. Da qui sarebbe giustificata la decisione del governo di ridurre le aliquote in particolare per chi si trova in questa fascia di reddito. Nella sua nota lo stesso Upb ha sottolineato che la revisione della manovra finanziaria «contribuisce significativamente all’attenuazione delle più evidenti irregolarità» nell’ambito delle aliquote Irpef.

L’Upb ha inoltre evidenziato come il 20 per cento delle famiglie in condizione economica più sfavorevole non sia coinvolto dalla revisione dell’Irpef, dal momento che quest’ultime sono già «sostanzialmente escluse» dal pagamento dell’imposta, avendo redditi troppo bassi. «Ciò implica – ha scritto l’Upb – che se le future politiche sociali vorranno ulteriormente sostenere i redditi delle famiglie più povere dovranno affidarsi a strumenti diversi dall’Irpef, quali trasferimenti monetari diretti o meccanismi di imposta negativa».

Tradotto in parole semplici: anche volendo, secondo l’Upb molto difficilmente con la modifica di aliquote e detrazioni Irpef il governo avrebbe potuto ridurre di più le imposte ai redditi più bassi. Ciò non toglie che rimane in campo l’obiezione secondo cui gli 8 miliardi di euro di stanziamento potessero essere impiegati in maniera diversa, visto che anche altre risorse sembrano andare a vantaggio di chi ha di più.

Il 24 dicembre un’analisi pubblicata su lavoce.info – realizzata dagli economisti Valentino Larcinese, Leonzio Rizzo e Riccardo Secomandi – ha per esempio calcolato che con la nuova legge di Bilancio i risparmi di imposta riguarderanno soprattutto i redditi dai 35 mila euro ai 75 mila euro, aggiungendo però un ulteriore tassello. La manovra contiene infatti la proroga del Superbonus 110 per cento, senza il vincolo del tetto Isee per le villette. Secondo i calcoli dei tre economisti, anche i benefici di questa proroga cresceranno al crescere del reddito: «Ne beneficeranno infatti in maniera minima i redditi bassi e quelli medi – si legge nell’analisi – mentre quelli alti ne beneficeranno in maniera notevole, fino a raggiungere i 14 mila euro in media per i redditi superiori ai 300 mila euro annui».

Prima di concludere, ricordiamo che la revisione dell’Irpef contenuta nella legge di Bilancio è soltanto un primo passo della riforma fiscale. Il 17 novembre scorso è iniziato in Commissione Finanze l’esame del disegno di legge delega per la riforma del fisco, approvato il 5 ottobre dal Consiglio dei ministri. Nelle prossime settimane il Parlamento dovrà così individuare i principi generali che il governo dovrà rispettare per, tra le altre cose, semplificare l’Iva o rendere più trasparente il catasto. Nel disegno di legge delega è contenuta anche la revisione dell’Irpef, in parte già anticipata dal governo nella manovra finanziaria per il prossimo anno.

Come hanno suggerito gli economisti Salvatore Morelli e Antonio Scialà a inizio dicembre, un’ipotesi di intervento potrebbe essere quella di allargare la base imponibile dell’Irpef, ossia l’insieme dei redditi presi in considerazione per il calcolo dell’imposta. Oggi varie tipologie di reddito sono in gran parte escluse, come gli interessi e i dividendi azionari o le rendite percepite come proprietari di immobili.

Vedremo nei prossimi mesi che aspetto avrà la delega approvata dal Parlamento e quali intenzioni avrà il governo – se le avrà – per intervenire di nuovo sull’Irpef.

Foto anteprima via sito ufficiale governo italiano