L’Italia fa troppi condoni e ora tocca a Draghi. Studi alla mano, hanno molti più svantaggi che benefici

10 min letturaAggiornamento 20 maggio 2021: Il 19 maggio la Camera ha definitivamente convertito in legge il decreto “Sostegni”. Il Ministero dell'Economia e delle Finanze avrà 30 giorni di tempo per approvare un decreto attuativo e definire le modalità operative per il condono.

Il 22 marzo è stato pubblicato in Gazzetta ufficiale il decreto “Sostegni”, approvato dal governo Draghi per aiutare cittadini e imprese in difficoltà con l’impiego di circa 32 miliardi di euro. Ora il testo deve iniziare il suo iter in Parlamento, dove potrà essere modificato dal voto di deputati e senatori.

Uno dei 43 articoli del decreto ha introdotto un vero e proprio condono fiscale, come lo ha definito anche il presidente del Consiglio Mario Draghi in una conferenza stampa del 19 marzo. In breve: il governo ha deciso di cancellare i debiti pendenti verso l'erario di una fetta di contribuenti, per alleggerire il peso sul sistema di riscossione, senza nemmeno provare a recuperarne una piccola parte. «È chiaro che in questo caso lo Stato non ha funzionato», ha detto Draghi, che si iscrive così alla lunga lista di presidenti del Consiglio condonatori. Secondo il leader della Lega Matteo Salvini, uno dei maggiori sostenitori del condono, questa scelta sarebbe invece la «salvezza per milioni di famiglie italiane», anche se non si capisce bene in quale senso.

Come vedremo, numeri alla mano, l’Italia è un paese che ricorre con troppa frequenza ai condoni, se guardiamo a quello che fanno anche gli altri Stati europei. Misure di questo tipo sono state introdotte da governi di diverso colore, con varie giustificazioni, nonostante in base agli studi i benefici sono perlopiù minori rispetto ai possibili danni, legati soprattutto al contrasto dell’evasione fiscale.

Come funziona il condono di Draghi...

L’articolo 4 del decreto “Sostegni” ha introdotto il cosiddetto “stralcio” delle cartelle esattoriali fino a 5 mila euro, arrivate tra il 2000 e il 2010, dunque ormai dieci anni fa. Come suggerisce il nome del provvedimento, stiamo parlando dell’annullamento automatico di quasi tutti i debiti con l’erario fino a quella cifra (qui le eccezioni) per tutti i contribuenti che nel 2019 hanno dichiarato un reddito entro i 30 mila euro.

Con questi paletti può sembrare di essere di fronte a un provvedimento contenuto, con debiti vecchi e non elevati, per persone con redditi non elevati – questa è stata la linea di difesa di Draghi – in realtà le cifre dicono altro.

Innanzitutto, al di là che lo si chiami stralcio o in un altro modo (spesso si usa anche l’espressione «pace fiscale»), siamo di fronte a un vero e proprio condono. Senza girarci attorno, infatti, questa misura è un «provvedimento legislativo che prevede un’amnistia fiscale e ha lo scopo di agevolare i contribuenti che vogliano risolvere pendenze in materia tributaria», come lo definirebbe la Treccani.

Per fare un esempio, potranno essere stralciate le cartelle fino a 5 mila euro con multe stradali non pagate o con contestazioni per imposte locali come la tassa sui rifiuti o l’Ici, che erano in vigore prima del 2010.

… e quanto ci costa

Secondo le elaborazioni di Lorenzo Borga per SkyTg24, nel complesso il governo Draghi condonerà fino a 58 miliardi di euro con il decreto “Sostegni”, che, ricordiamo, potrà essere ancora modificato dal Parlamento. Questa cifra, se troverà conferma nei dati ufficiali, sarà la più elevata rispetto ai condoni fatti dagli ultimi quattro governi.

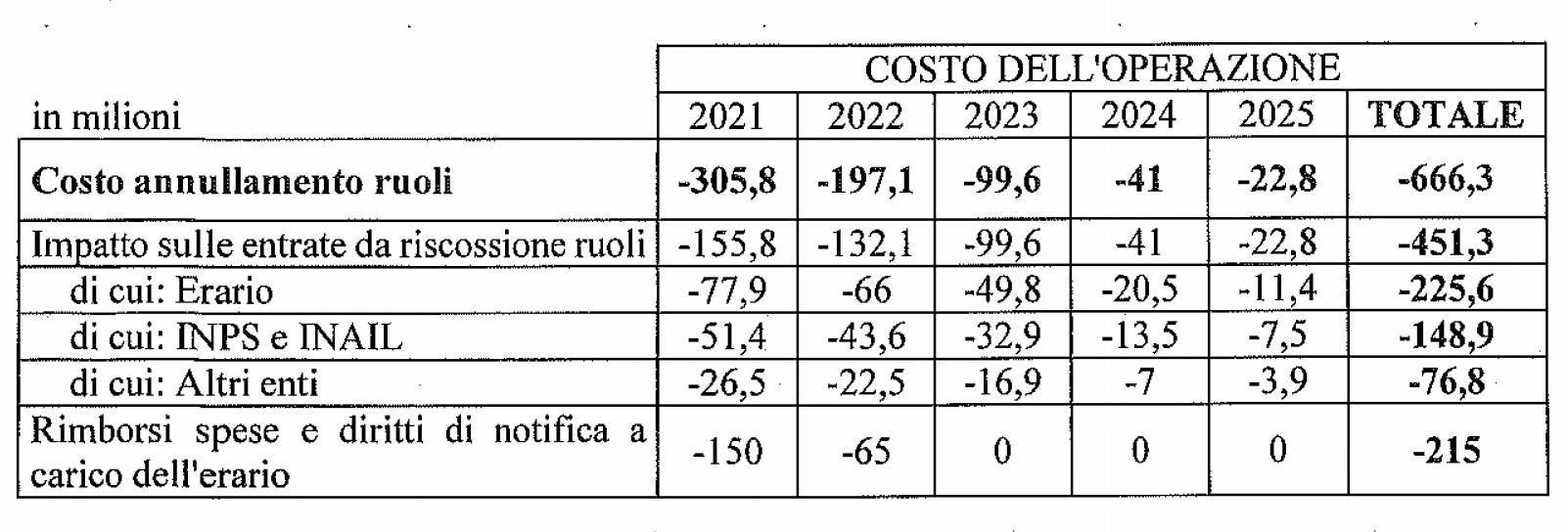

Ma il costo reale dell’operazione stimato dal governo per le casse dello Stato sarà di poco più di 666 milioni di euro fino al 2025, come spiega la relazione tecnica del provvedimento (Tabella 1).

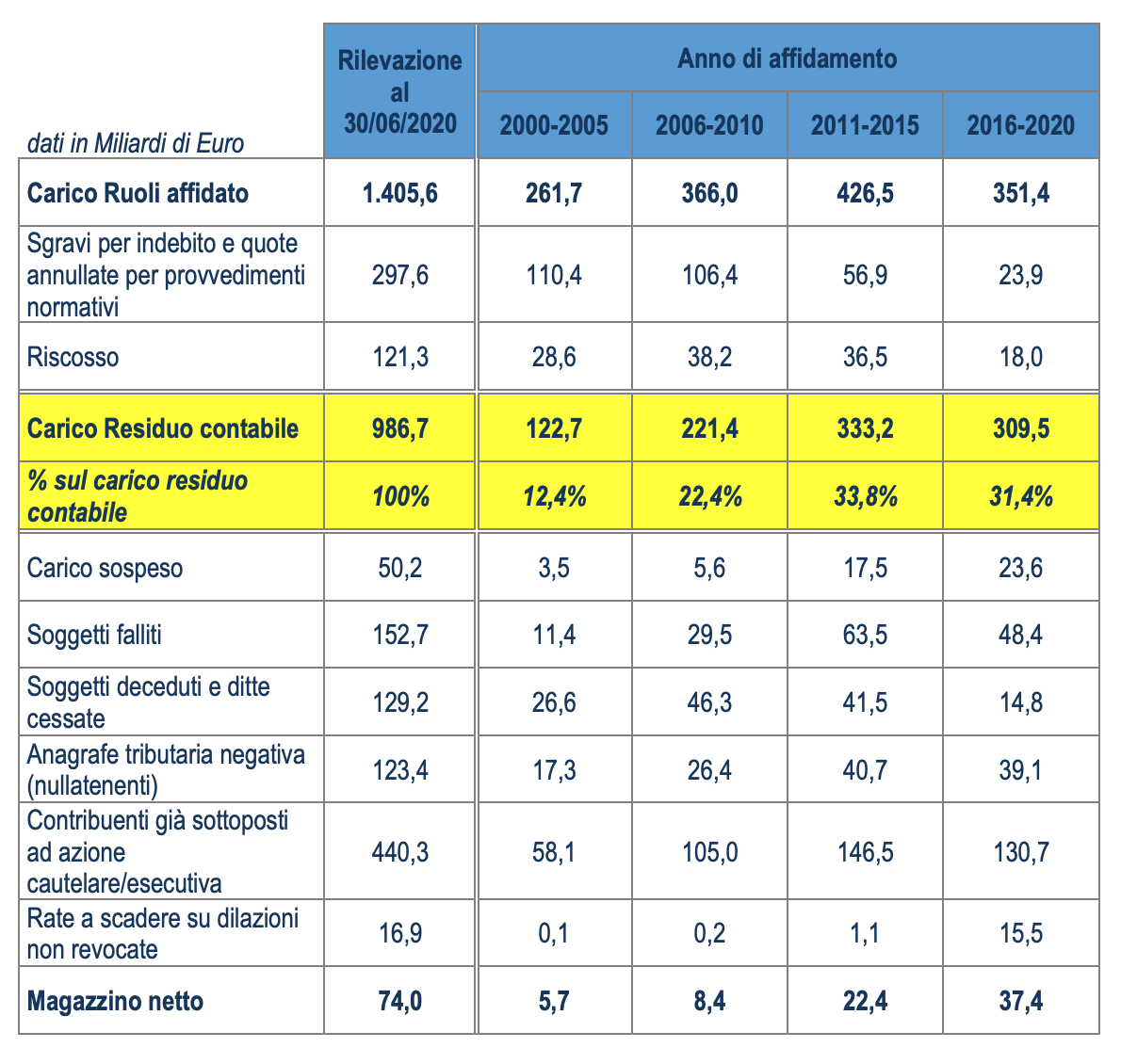

Questa discrepanza tra 58 miliardi e 666 milioni è dovuta al fatto che non tutti i crediti dell’Agenzia delle entrate hanno la stessa probabilità di essere riscossi. In un’audizione di ottobre 2020, il direttore dell’Agenzia Ernesto Maria Ruffini aveva infatti sottolineato che dei quasi mille miliardi di crediti accumulati fino a metà 2020, “solo” su 74 miliardi circa c’era una speranza concreta di recupero. Tutti gli altri facevano riferimento a cartelle vecchie su cui si era provato quasi di tutto per recuperare i soldi, oppure a soggetti deceduti o falliti (Tabella 2).

Lo stesso Ruffini, in audizione, aveva evidenziato che questo accumulo di crediti è «anomalo» e sarebbe causato, da un lato, dall’eccessiva macchinosità delle leggi per il recupero dei crediti, dall’altro, dalla «mancanza di una prassi di cancellazione dei debiti arretrati e ormai inesigibili».

Come abbiamo visto, il condono varato da Draghi in parte va in questa direzione, cercando di cancellare crediti ormai persi. Ma in parte riguarda però crediti che sembrano tutt’oggi essere ancora esigibili. Va detto che il comma 10 dell’articolo 4 del decreto “Sostegni” ha stabilito che entro il prossimo 22 maggio il Ministero dell’Economia e delle Finanze debba trasmettere al Parlamento una relazione per iniziare un percorso di ridefinizione della disciplina legislativa dei crediti di difficile esazione e per l’efficientamento del sistema della riscossione. Ma non sono stati posti paletti o cifre specifiche in merito.

Sottolineiamo che già di recente, a ottobre 2018, erano state cancellate le cartelle esattoriali sotto i mille euro, sempre relative al periodo 2000-2010. Quel provvedimento ha forse alleviato un po’ il carico sulle agenzie di riscossione, ma non risolto il problema della scarsa efficienza del sistema, vista la situazione in cui ci ritroviamo di nuovo.

Vedremo quanto la promessa del governo Draghi – che ha parlato di una «piccola» riforma – di intervenire alle radici del problema diventerà concreta o finirà in un nulla di fatto. Quello che è certo è che ci troviamo di fronte all’ennesimo condono, di cui, secondo i critici, non se ne capisce l’urgenza all’interno del contesto dell’emergenza coronavirus.

«La misura non appare affatto urgente. Si tratta di cartelle giacenti da oltre 11 anni: come è possibile giustificarne l’urgenza proprio oggi, quando l’unica urgenza è quella di dare un reddito a chi non può lavorare e vaccinare chi è più a rischio di ammalarsi?», ha scritto il 22 marzo su lavoce.info l’economista dell’Università Cattolica Paolo Balduzzi. «E poi il condono chi dovrebbe sostenere, visto che è inserito nel “decreto Sostegni”? Gli evasori in difficoltà? Il fisco stesso? O si dice chiaramente che i crediti cancellati erano inferiori ai costi dell’amministrazione – e allora è in effetti un sostegno al fisco – oppure, ancora una volta, alcuni disonesti l’hanno fatta franca, tanto o poco che sia il loro guadagno».

L’Italia ricorre troppo ai condoni

Un primo dubbio che può venire è quello di chiedersi se davvero l’Italia sia l’unico paese nell’Ue a fare condoni fiscali. La risposta, in breve, è no: possono variare le tipologie di condono e le loro entità, ma negli anni Duemila diversi Stati (tra cui Francia e Germania) hanno scelto di ridurre o cancellare i debiti dei contribuenti verso l’erario per incassare il più possibile entro tempi brevi. Una delle misure più usate è stata quella della voluntary disclosure, per far rientrare i capitali detenuti irregolarmente all’estero.

Il problema del nostro paese però è quello di ricorrere con troppa insistenza allo strumento dei condoni fiscali, come hanno evidenziato anche recenti pubblicazioni scientifiche internazionali. Nel caso del decreto “Sostegni” la motivazione, come abbiamo visto, è stata indicata nel sanare il malfunzionamento dello Stato e del suo sistema di riscossione, tra l’altro con la piena cancellazione di alcuni crediti, senza cioè nemmeno provare a recuperarne una minima parte. In passato le giustificazioni sono state tra le più disparate: solo per citarne alcune, cercare di incassare qualcosa invece che nulla o permettere il rientro di capitali esteri.

Il punto è che governi di colore opposto, dal centrosinistra al centrodestra, hanno trovato sempre una qualche motivazione per giustificare quello che dovrebbe essere un provvedimento strettamente emergenziale, una tantum. E all’interno dell’Unione europea questo fenomeno sembra ormai essere evidente.

A febbraio 2020 la Commissione europea ha pubblicato l’annuale rapporto dedicato all’Italia per valutarne i progressi in materia di riforme strutturali. Nella parte dedicata all’evasione fiscale l’Ue ha scritto che nel nostro paese «i ripetuti condoni fiscali possono aver influito negativamente sull'adempimento degli obblighi fiscali». Abbiamo verificato i rapporti di tutti gli Stati membri pubblicati negli ultimi anni e il riferimento a «ripetuti condoni fiscali» compare solo per l’Italia (riferimenti a singoli condoni sono presenti per Paesi come Romania o Lituania).

Uno studio della Banca d’Italia del 2010 – quando il governatore era proprio Draghi – aveva calcolato che dall’unità d’Italia a quella data erano stati fatti 82 condoni fiscali, 25 dopo il 1973. «In particolare, cadenza pressoché decennale (1973, 1982, 1991 e 2002) ha assunto il cosiddetto condono “tombale”, vale a dire la sanatoria dei rapporti d’imposta accertati e non», ha scritto Banca d’Italia. «Ne è risultato che, dal 1970, pressoché tutti gli esercizi finanziari sono stati coperti da sanatorie relative all’Iva o alle imposte sui redditi. Da strumento per gestire passaggi riformatori il condono è così diventato un mezzo per raccogliere risorse e per tagliare i ricorrenti nodi gordiani di un contenzioso periodicamente intasato».

Negli anni più recenti ci sono stati parecchi altri condoni, tra cui la rottamazione del governo Renzi, la rottamazione bis del governo Gentiloni e la rottamazione ter del primo governo Conte (la rottamazione permette di mettersi in regola con il fisco vedendosi abbonati interessi e sanzioni), che ha introdotto anche la norma sul “saldo e stralcio” e il già citato stralcio delle cartelle sotto i mille euro. Dunque ci avviamo verso la soglia dei 100 condoni fiscali.

«Nonostante i condoni siano stati accompagnati da misure di inasprimento delle sanzioni e di rafforzamento degli accertamenti, è lecito supporre che le ricadute di tali provvedimenti sulla compliance spontanea dei contribuenti non siano state positive», scriveva nel 2010 Banca d’Italia (un’osservazione simile è stata fatta anche dall’Ocse sul nostro paese nel 2015, che però aveva notato dei miglioramenti nei ricorsi ai condoni).

Detta altrimenti, i condoni fiscali fanno scendere la fiducia nei cittadini che regolarmente pagano le tasse, mentre potrebbero incentivare chi non è in regola a saldare i debiti con l’erario a continuare su questa strada, sapendo che prima o poi possono farla franca.

Dunque si otterrebbe un effetto opposto a quello auspicato da Draghi, secondo cui lo stralcio delle cartelle sotto i 5 mila euro potrebbe dare una boccata d’ossigeno all’Agenzia delle entrate e permetterle un migliore contrasto all’evasione fiscale.

Più svantaggi che benefici: che cosa dicono le evidenze empiriche

Si potrebbe obiettare che così si fa di tutta l’erba un fascio, mettendo insieme diverse tipologie di contribuenti che per diversi motivi non hanno potuto saldare una cartella esattoriale. Inoltre, si potrebbe obiettare che quello che conta sono i dati, e non tanto valutazioni di tipo etico o morale.

Il problema è che anche in questo caso le evidenze empiriche sembrano propendere di più per l’esistenza di contro, piuttosto che di pro, quando si parla di condoni.

Come ha riassunto in estrema sintesi una relazione del Ministero dell’Economia e delle Finanze, uscita qualche anno fa, i benefici dei condoni sono spesso «riflessioni meramente teoriche, non supportate da evidenze empiriche». «In un’ottica comparatistica, gli svantaggi derivanti dall’utilizzo degli istituti perdonistici tributari sono di gran lunga superiori», scriveva il Mef nel 2013.

Innanzitutto, viste anche le basse probabilità di essere scoperti, il condono riduce le sanzioni per una condotta scorretta, alimentando nel «medio, lungo e anche breve periodo» l’incentivo a evadere o a non pagare i debiti con lo Stato. In secondo luogo, anche se può esserci un anticipo di incassi che si sarebbero potuti verificare in futuro, la credibilità dello Stato nella riscossione rischia di essere minata, se periodicamente vengono messe in campo misure “eccezionali” a favore di contribuenti non in regola.

Queste evidenze non valgono solo per l’Italia, sia ben chiaro. Da un punto di vista sperimentale è parecchio complicato individuare gli effetti specifici dei condoni fiscali, ma diversi studi negli ultimi decenni hanno individuato pochi benefici e maggiori conseguenze negative, per esempio negli Stati Uniti, in Russia e in alcuni Stati asiatici.

Ricapitolando: se con un condono fiscale si possono ottenere delle entrate utili sul breve periodo o un alleggerimento del sistema di riscossione, con tanti condoni fiscali si alimenta la cultura del non rispetto della riscossione da parte dello Stato, con tutte le conseguenze del caso.

Pagamenti digitali e riforma dell’Irpef: cosa tenere d’occhio per la lotta all’evasione fiscale

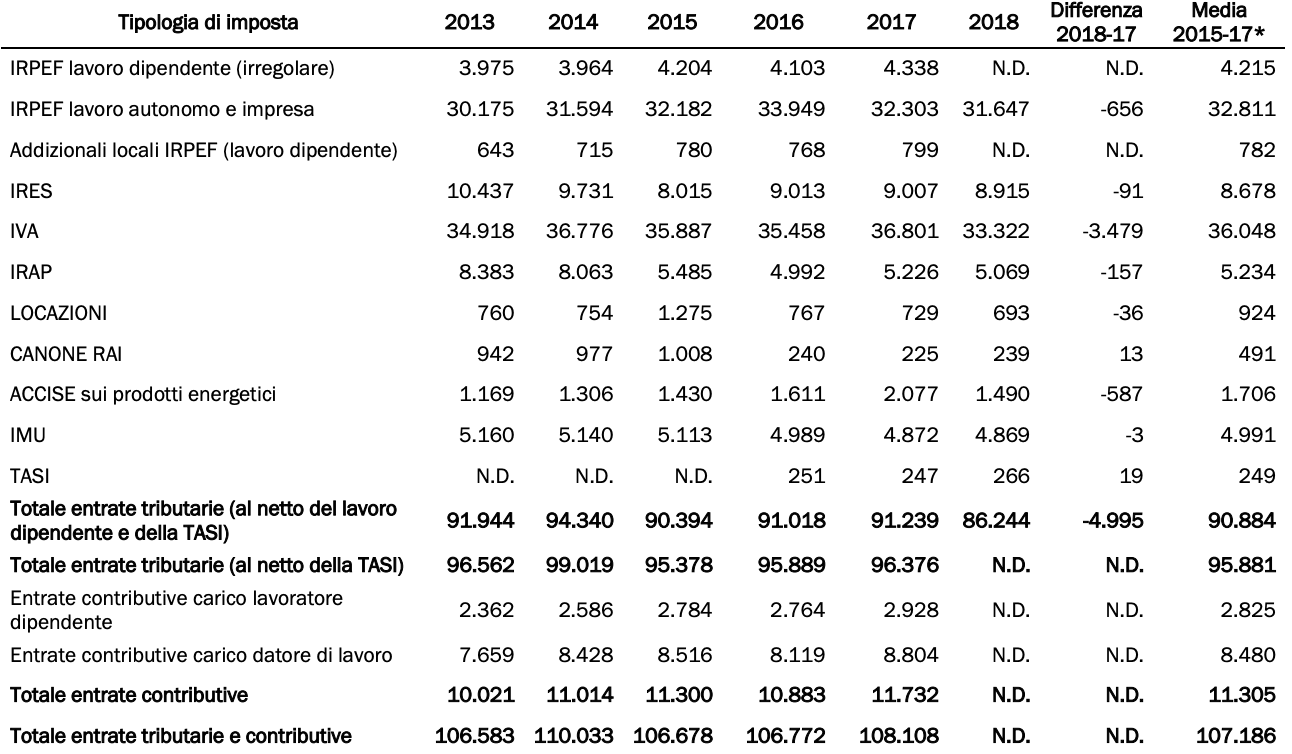

Tutto il discorso fatto finora va inoltre contestualizzato all’Italia, un paese in cui l’evasione fiscale vale, secondo le stime più aggiornate, almeno quasi 110 miliardi di euro all’anno, oltre il 6% del Pil nazionale. Le voci principali riguardano l’evasione dell’Irpef nel lavoro autonomo (quasi 32 miliardi) e l’Iva (oltre 33 miliardi), dove ci collochiamo tra i primi posti in un confronto con gli altri Stati membri (Tabella 3).

Si potrebbe obiettare che la pressione in Italia è troppo elevata e che un suo abbassamento servirebbe a far calare l’evasione fiscale. Ma anche qui le evidenze scientifiche suggeriscono che non ci sia un automatismo tra “meno tasse, meno evasione”, come invece viene promesso da anni dalla Lega con l’introduzione della flat tax.

Nella già citata valutazione fatta dall’Ue a inizio 2020, si legge che alcuni progressi sono stati fatti dal nostro paese nell’ambito dell’evasione fiscale, grazie all’introduzione dell’«obbligo di fatturazione elettronica e di trasmissione elettronica degli scontrini».

Come abbiamo visto, il decreto “Sostegni” ha promesso che il Mef interverrà per migliorare le norme sulla riscossione e provare a iniziare a risolvere il problema dell’accumulo dei crediti, ma altri impegni sono stati presi dal governo Draghi, e non solo, su cui bisognerà vigilare nei prossimi mesi. Facciamo un breve stato dell’arte prima di concludere.

In primo luogo, ci sono le risorse europee da rendicontare con il Recovery plan. In questi giorni il Parlamento voterà le relazioni per proporre al governo le proprie modifiche al piano presentato a gennaio dal governo Conte. Nel testo attuale, gli interventi principali per contrastare l’evasione fiscale fanno riferimento agli incentivi per utilizzare di più i pagamenti elettronici. Qui ci sono quasi 5 miliardi di euro dedicati al progetto del cashback, che secondo indiscrezioni il governo Draghi sembra però intenzionato a ridimensionare.

L’attuale “Piano nazionale di ripresa e resilienza” (Pnrr) sottolinea che in ogni caso «il maggior gettito derivante da una migliore conformità fiscale sarà accantonato in un fondo che finanzierà i diversi moduli della riforma fiscale». La riforma dell’Irpef – una delle imposte più evase per quanto riguarda il lavoro autonomo – è tra gli impegni contenuti nello stesso Pnrr ed è stata esplicitamente citata dal presidente del Consiglio Draghi nel suo discorso di fiducia in Parlamento del 17 febbraio scorso.

In sintesi, l’idea è quella di semplificare l’attuale sistema dell’Irpef, risalente al 1986, con le successive modifiche che ne hanno reso sempre più articolato il funzionamento. Su questo fronte proseguono le audizioni in Parlamento per provare a semplificare il quadro attuale e a disincentivare l’evasione, anche se Draghi ha lasciato intendere che vorrebbe affidare la riforma a dei «tecnici», piuttosto che lasciarla nelle mani dei parlamentari.

Immagine in anteprima: foto di martaposemuckel via Pixabay