Spread, Banca Centrale Europea, debito italiano. Cosa sono, come funzionano

11 min letturadi Roberto Anglani e Ivan Raimondi

La recente crisi istituzionale legata ai contrasti sulla formazione del nuovo governo Lega – Movimento 5 Stelle e le voci di una potenziale uscita dall’euro hanno generato, come effetto immediato, la risalita dello “spread dell’Italia”. Questo ha portato ancora una volta sotto i riflettori il rapporto complicato tra le scelte politiche di una nazione e le reazioni dei mercati finanziari, sollevando ulteriori dubbi sulla sostenibilità del nostro debito pubblico.

Quando le cose per l’Italia – e per le banche italiane – iniziano a mettersi male, lo spauracchio dello spread e delle “inflessibili” regole europee desta sempre l’interesse dell’opinione pubblica ed è fonte di un ampio dibattito anche tra i non addetti ai lavori.

Per questa ragione proveremo a fare un po’ ordine su alcuni temi ricorrenti. Il primo è lo spread: una misura convenzionale per confrontare strumenti finanziari come i titoli di Stato. Il secondo riguarda invece il modo in cui le istituzioni finanziarie, e in particolare le banche italiane, sono influenzate dalle politiche monetarie della BCE e dalle regole europee e, soprattutto, come questi temi impattino infine su famiglie ed imprese.

Lo spread

Cosa sono le “obbligazioni”, i “titoli di Stato” e perché si parla di “rendimenti”?

Un ente, un’impresa o una banca che abbiano bisogno di reperire liquidità può farlo emettendo un titolo di debito detto “obbligazione”. Chi compra un’obbligazione acquisisce il diritto di ricevere dall’emittente (ente, un’impresa o una banca), a una determinata scadenza, il capitale “prestato” con l’aggiunta di un “interesse”.

I bond (cioè le obbligazioni) più semplici sono quelli “privi di cedole” (o zero coupon bond, ZCB) in cui, semplificando, pagando un prezzo di 98 euro si riceve dall’emittente 100 euro dopo un anno. Un titolo del genere, dal valore nominale di 100, con scadenza 1 anno e prezzo 98, si definisce uno ZCB a 1 anno con un rendimento a scadenza del 2,04%.

Al pari di una banca o un’impresa, uno Stato, per far fronte ai propri bisogni di liquidità (ad esempio, finanziare il deficit pubblico), può emettere titoli obbligazionari che per l’appunto prendono il nome di titoli di Stato. Ad esempio, gli ZCB emessi dallo Stato con scadenza a 3, 6 o 12 mesi sono chiamati Buoni Ordinari del Tesoro (o BOT).

Un altro tipo di strumento finanziario è quello che “obbliga” l’emittente a rimborsare il capitale iniziale insieme a un certo numero di “cedole” a determinate scadenze. Supponiamo, ad esempio, di acquistare da una banca, un’obbligazione con scadenza a 2 anni che, al prezzo di 95 euro, ci dia il diritto di ricevere 3 euro alla fine del primo anno e, al secondo anno (ovvero a scadenza), altri 3 euro oltre alla restituzione del capitale di 100 euro. Se l’emittente fosse lo Stato italiano, potremmo dire di aver acquistato un Buono del Tesoro poliennale (BTp) con scadenza 2 anni, cedola al 3%, prezzo di emissione a 95 e rendimento al 5,72%.

Il motivo per cui il rendimento di questo titolo valga il 5,72% è dato dal fatto che tale quantità ci dice di quanto dobbiamo ridurre il “valore ad oggi” delle cedole future affinché sia congruo il prezzo di 95. Rigorosamente, si dice che il rendimento a scadenza di un’obbligazione è una grandezza che, dato un prezzo, una scadenza e una struttura di cedole, consente di eguagliare il prezzo del titolo con il “valore attualizzato” dei flussi di cassa futuri.

Al di là del tecnicismo, è importante capire che al diminuire del prezzo di un titolo il suo rendimento sale. E in effetti è comprensibile: se ieri un BOT a 12 mesi costava 98 euro e oggi invece costa 96, vuol dire che a un prezzo più basso potrò avere il rimborso a 100 con un rendimento sicuramente maggiore.

Cosa è lo spread e perché è legato al concetto di rischio?

Per chiarire cosa sia lo spread e perché sia legato al concetto di rischio, è bene sottolineare un aspetto. Quando si acquista un’obbligazione emessa da una banca o da uno Stato, si acquista solo un “diritto” di ricevere a scadenza il capitale investito con gli interessi. Ma nessuno (proprio nessuno) può garantire con certezza assoluta che la controparte sarà in grado di estinguere il proprio debito. Non esistono infatti investimenti che generano profitti e che siano anche privi di rischio.

Vediamolo con un esempio. Supponiamo di aver acquistato il BTP (Buono del Tesoro poliennale) descritto in precedenza (scadenza 2 anni, cedola al 3%, prezzo 95, rendimento 5,72%). Immaginiamo ora che sia trascorso un anno dal collocamento e che inizi a circolare la voce che l’Italia non se la passi molto bene. Temendo che lo Stato non sia in grado di onorare il debito nei nostri confronti, sarebbe lecito provare a vendere sul mercato il titolo nel tentativo di recuperare l’investimento. A un anno dalla scadenza, se il BTP avesse un rendimento fermo al 5,72% dovrebbe essere prezzato a 97,4 euro, ma poiché la probabilità che l’Italia non onori il suo debito è un po’ più alta rispetto a un anno prima, ipotizziamo che ci venga offerto un prezzo più basso, diciamo 95. D’altronde se l’operatore che acquista il titolo si accolla un rischio più alto di perdere tutto, è naturale che pretenda un rendimento maggiore.

Con il prezzo a 95 euro, un anno di scadenza e una cedola da 3 euro ancora da staccare, il rendimento a scadenza del BTP è ora schizzato dal 5,72% all'8,41%. Infatti, quel pezzo in più di 2,69% (nel gergo 269 bp, punti base o basis point) non è altro che il maggior “premio al rischio“ richiesto dal mercato. In questi casi si dice che la percezione di una maggiore rischiosità del titolo da parte degli operatori finanziari ha fatto aumentare lo spread creditizio di 269 bp, riassumendo in un solo valore la remunerazione aggiuntiva a fronte dell’aumentare del rischio di insolvenza della controparte.

Perché si parla di spread quando c’è una crisi politica e cosa c’entra la Germania?

Un modo rapido per rappresentare la variazione della rischiosità di un titolo, in un determinato contesto di mercato, può essere quello di confrontarlo con un’obbligazione emessa da una controparte ritenuta estremamente affidabile.

Nel caso dei titoli di Stato in area euro, la controparte in questione è data dalla Germania, poiché rappresenta ad oggi la nazione europea con le migliori condizioni di stabilità e ricchezza economica. Per esempio, se in un giorno in cui si diffonde la notizia di una crisi in Italia, il rendimento del BTP sale dal 5,72% all'8,41% mentre quello dell’omologo tedesco è passato da 1,5% a 1,6%, diremo che la distanza (o “lo spread BTP/BUND”) in termini di rendimento tra i due titoli è passata da 421 bp (=5,72%-1,50%) a 681 bp (=8,41%-1,6%).

Sebbene, nel linguaggio comune, lo spread tra i titoli BTP e BUND con scadenza a 10 anni sia diventato “lo spread” o “spread dell’Italia”, si capisce però da questi esempi che non esiste un solo tipo di spread e soprattutto non è nient’altro che una misura convenzionale.

Ora, il motivo per cui lo spread assume un ruolo così centrale è dato dal fatto che il debito sovrano di una nazione è costituito in larga parte dall’insieme delle obbligazioni emesse dallo Stato. E siccome uno dei fattori più importanti che condiziona il rendimento dei titoli di Stato (scambiati sul mercato come ogni altro strumento finanziario) risulta essere l’affidabilità dell’emittente, si tende ad associare l’allargamento dello spread a un deterioramento della capacità di una nazione di estinguere tempestivamente i propri debiti.

In generale, quindi, l’allontanamento dal rendimento dei titoli tedeschi è percepito come un generale peggioramento del “merito creditizio” di tutto lo Stato.

Nella realtà, è possibile associare al fenomeno due effetti consequenziali:

- Sebbene l’aumento dello spread non comporti un incremento diretto di costi sull’intero stock di debito pubblico, le nuove emissioni obbligazionarie che rimpiazzano quelle in scadenza (e che, per esempio, servono a rifinanziare il deficit), devono tener conto del rendimento maggiore richiesto dal mercato. Una collocazione a un prezzo più basso significa un approvvigionamento di nuova liquidità a un costo maggiore per lo Stato.

- Il peggioramento del merito creditizio può riverberarsi negativamente sia sulla quota di risparmio di famiglie e imprese italiane che hanno investito in titoli di Stato sia, come vedremo in seguito, sull’economia reale del paese in termini di vincoli/onerosità legati all’erogazione di nuovi crediti.

Questo spiega come mai in presenza di situazioni politiche instabili o di crisi politiche/istituzionali, si dice (e si può ipotizzare) che “salga lo spread”. Lo “spread” pertanto è una grandezza osservabile sui mercati che non è regolata da organismi sovranazionali ma dalle dinamiche di trading e dal comportamento degli operatori finanziari e che a loro volta risentono delle condizioni politiche ed economiche della nazione.

I prestiti della BCE alle banche europee e gli haircut

Per immettere liquidità nel sistema finanziario europeo la Banca Centrale Europea (BCE) ha a disposizione diversi strumenti di politica monetaria. Tra questi, il principale è rappresentato dalle “open market operations”.

Semplificando molto, queste operazioni non sono nient’altro che prestiti garantiti che la Banca Centrale Europea concede alle banche commerciali, a tassi di interesse generalmente bassi e in ogni caso uguali per tutti (qui la lista ufficiale dei tassi). Un elemento che può contribuire a distinguere le condizioni di una stessa operazione di prestito applicati a diverse banche europee è invece la previsione di differenti scarti o riduzioni di valore (i cosiddetti “haircut”) alle attività conferite dagli intermediari a garanzia della liquidità ricevuta.

Cosa sono gli haircut della BCE?

A fronte dei prestiti erogati, la Banca Centrale Europea richiede ai debitori la presentazione di una garanzia (in inglese collateral) come forma di assicurazione sul debito. In questo modo, in caso di insolvenza della controparte, la BCE si può rivalere sul collateral e recuperare il capitale erogato (al pari di quanto succede quando ipotechiamo un immobile come garanzia per un mutuo).

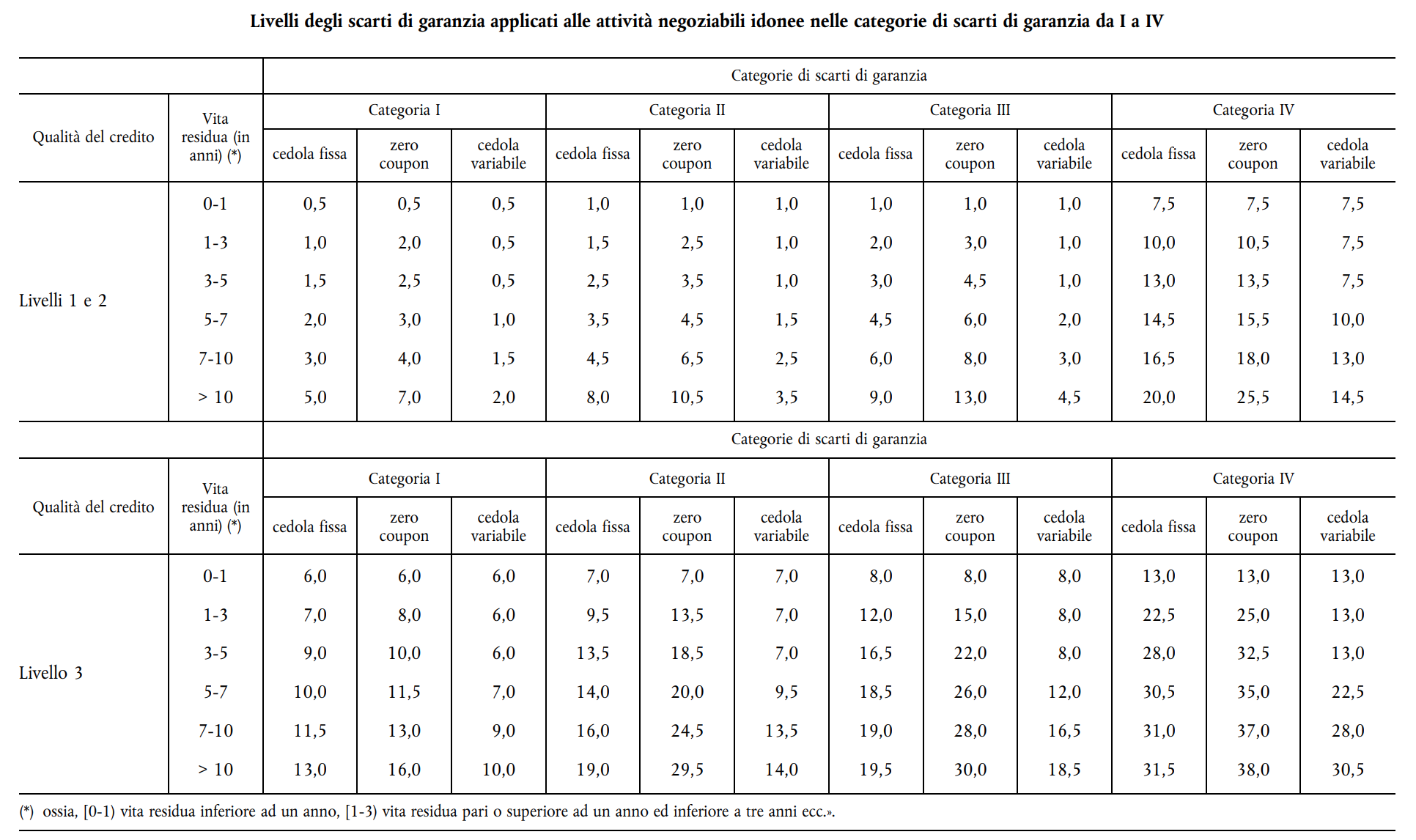

Ora, poiché il bene (o l’asset) presentato come garanzia per il finanziamento è soggetto a oscillazioni del proprio valore e del proprio grado di liquidità, la valutazione di tale collateral, sulla base di uno schema prestabilito (e uguale per tutti i paesi europei), viene sottoposta prudenzialmente a una riduzione, in base:

- A una “Categoria” che dipende dal tipo di strumento (la lista ufficiale delle categorie è disponibile qui).

- Alla vita residua del titolo.

- Alla qualità del credito dell’emittente.

Per comprendere come vengono fatte queste valutazioni, possiamo fare un esempio. Supponiamo che una banca commerciale italiana richieda un prestito di 900 milioni di euro alla BCE e presenti come titolo di garanzia 1 miliardo di euro in BTP ITALIA con scadenza a 4 anni.

Se guardiamo la Tavola 2 di questo documento, il collateral presentato risulta avere un haircut del 9% poiché appartenente alla Categoria I in quanto titolo di Stato emesso da “Central Government” (come è possibile verificare qui incrociando i valori IG1 e AT01), ha una vita residua compresa tra 3 e 5 anni (scadenza 4 anni), e presenta una Qualità del credito di Livello 3. Questo significa che il valore assegnato al titolo BTP dato come garanzia non è quindi di 1 miliardo ma di 910 milioni di euro.

Un aspetto importante da sottolineare è che se una banca italiana e una tedesca presentano lo stesso titolo a garanzia (ad esempio il BTP a 4 anni), il valore di questo asset viene ridotto della stessa percentuale indipendentemente dalla regione geografica della banca che richiede il prestito.

Tuttavia, è verosimile che una banca commerciale tedesca detenga e ponga a garanzia titoli di Stato tedeschi invece di titoli italiani e poiché il livello di qualità del credito di un’obbligazione governativa tedesca (classe 1) è attualmente più alto rispetto a quello di un omologo titolo italiano (classe 3), è facile dedurre che, presumibilmente, le banche tedesche ottengano finanziamenti dalla BCE conferendo minori garanzie (vale a dire garanzie a cui è applicato uno scarto di valore più basso). In altre parole, a parità di tassi applicati dalla BCE, a fare la differenza tra una banca italiana e una tedesca è la qualità e conseguentemente la quantità dei titoli di Stato che (verosimilmente) presenterebbero a garanzia per ottenere la medesima liquidità richiesta.

Chi decide la qualità del credito di un titolo di Stato italiano?

Nel caso di un titolo di Stato, si osserva il giudizio espressodalle 4 agenzie di rating esterne ECAI (External credit assessment institutions) autorizzate nell’ambito dell’Eurosystem Credit Assessment Framework, vale a dire le società DBRS, Standards & Poor’s, Fitch e Moody’s.

Sulla base di tali rating si stabilisce il livello di qualità del credito, che a sua volta determinerà la quota di haircut da applicare come riduzione del valore del collateral. In particolare, sulla base di un regolamento europeo (Art. 84a dell’Indirizzo UE 2015/510, disponibile qui), si legge che “se per la stessa emissione sono disponibili più rating di ECAI, l'Eurosistema tiene conto del migliore” per determinare la classe di merito creditizio di riferimento.

Attualmente, tuttavia, poichè nessuna delle quattro agenzie attribuisce all’Italia un giudizio superiore a BBB (o equivalenti), la classe di merito dei titoli di Stato italiano risulta pari alla terza delle tre classi possibili. Tale circostanza si è verificata a partire da gennaio 2017 (ne parlava il Sole 24 Ore qui), quando anche l’ultima agenzia, la canadese DBRS, ha portato il giudizio dell’Italia a “BBB (high)” dal precedente “A (low)”, livello minimo accettato per la seconda classe di merito su tre.

È abbastanza intuitivo quindi capire che agli strumenti inclusi nella terza fascia (quelli italiani) siano associati scarti di garanzia e quindi riduzioni di valore più elevati rispetto a strumenti di qualità creditizia 1 (quelli tedeschi).

Allora le banche italiane hanno un problema?

La risposta è sì, ma nella misura in cui le stesse ricorrano a operazioni di rifinanziamento con Banche Centrali e detengano titoli di Stato italiano che conferiscono come garanzia.

Considerando che, al 31 dicembre 2017, le banche italiane detenevano oltre 320 miliardi di euro di titoli di Stato italiano (cfr. Tavola 1.17, Statistiche “Banche e Moneta” di Banca d’Italia disponibile qui) e che i finanziamenti da Banche Centrali rappresentano un importante canale di funding degli intermediari finanziari (ne parlava Il Sole24 Ore qui), è ragionevole concludere che il problema sia, con differenti gradi di intensità, trasversale su tutto il sistema bancario italiano.

Questo perché l’applicazione di scarti di valore più elevati sui titoli italiani rispetto a titoli governativi a maggiore qualità creditizia (es. tedeschi o francesi) comporta la necessità di conferirne a garanzia una quantità maggiore. Questo effetto costringe le banche italiane a impegnare un maggior numero di risorse che, in quanto liquide e scambiate su mercati regolamentati, potrebbero invece contribuire positivamente alla stabilità economica degli istituti, migliorando quegli indicatori che le autorità centrali utilizzano per misurare il livello di liquidità degli intermediari.

Quindi il deterioramento del rating dell’Italia può colpire famiglie e imprese?

Seppur indirettamente, la risposta è sì. L’impegno di una maggiore quantità di risorse liquide a garanzia (come ad esempio i titoli di Stato) rappresenta di per sé un vincolo per gli istituti di credito a concedere mutui e finanziamenti, ovvero ad erogare prestiti che comportano tipicamente un elevato assorbimento di liquidità. Per altro un aumento del "rischio paese" potrebbe comportare per le banche un incremento del costo della nuova raccolta che inevitabilmente si rifletterebbe sugli interessi richiesti per le nuove erogazioni di mutui e finanziamenti.

Che spunto trarre da questa discussione?

La difficile relazione tra il debito pubblico, i mercati e la gestione dello Stato rientra tra la principali sfide politiche dell’immediato futuro.

Infatti, l’”opinione” dei mercati può cambiare il valore del debito di una nazione e la percezione della sua affidabilità, generando ripercussioni anche su quei meccanismi di politica monetaria nati per favorire il livello di liquidità delle istituzioni finanziarie e la possibilità di erogare nuovo credito.

Come per altro già discusso da Gilioli, nel suo articolo apparso sull’Espresso, nella contrapposizione ideologica che ha caratterizzato il secolo scorso, si riteneva che solo in un libero mercato poteva realizzarsi compiutamente l’idea di democrazia.

Gli eventi degli ultimi anni, e in particolare il caso italiano, non solo dimostrano come questo paradigma stia per essere completamente scardinato, ma che ogni tentativo di mostrarsi “indipendenti” o indifferenti sia non realistico oltre che poco credibile.

I prossimi programmi (e leader) politici non potranno quindi facilmente sottrarsi alla sfida di dover spiegare rigorosamente all’opinione pubblica come intenderanno liberarsi dal paradosso di un governo immune alle turbolenze dei mercati all’interno di un’economia globalizzata nella quale è possibile trarre profitto dal libero scambio di beni, ivi compresi i titoli rappresentativi del debito sovrano.

Foto in anteprima via Altroconsumo